Nhà đầu tư lo lắng

Đầu năm 2022, chị L.S. (TPHCM) đầu tư 300 triệu đồng mua trái phiếu của Công ty K. được bên phát hành cam kết cho rút tiền linh hoạt. Nhưng đến nay, dù đã quá hạn thanh toán hơn 2 tháng, chị vẫn chưa nhận được tiền gốc và lãi.

Nhân viên của Công ty K. gọi điện thoại thuyết phục chị nhận bất động sản ở một dự án thay vì nhận tiền và chị phải đặt cọc giữ chỗ từ 100-200 triệu đồng. Chị và một số nhà đầu tư đã đặt cọc theo yêu cầu nhưng đến nay, sau hơn 1 tháng, vẫn chưa nghe thông tin gì về dự án, không rõ số tiền đặt cọc đi về đâu.

Chị H.L.P. (TPHCM) mua lô trái phiếu của Công ty K. vào tháng 1/2022, hạn thanh toán gốc và lãi là tháng 1/2023. K. tự ý gia hạn thanh toán hợp đồng thêm 12 tháng đối với khoản đầu tư trên 100 triệu đồng, lãi suất 13%/năm hoặc nhà đầu tư chuyển đổi tiền sang tài sản bất động sản với chính sách chung chung, kiểu như “tỉ lệ chuyển đổi lên đến 70% giá trị bất động sản”.

Chị P. băn khoăn: “Như vậy, nhà đầu tư chỉ được đổi 70% giá trị bất động sản và phải bù thêm tiền cho 30% còn lại? Tiền đâu để bù vào, tính pháp lý của các dự án này ra sao? Bất động sản có giá cao, từ 35-45 triệu đồng/m2, làm sao nhà đầu tư ít vốn có đủ khả năng để

đáp ứng?”.

|

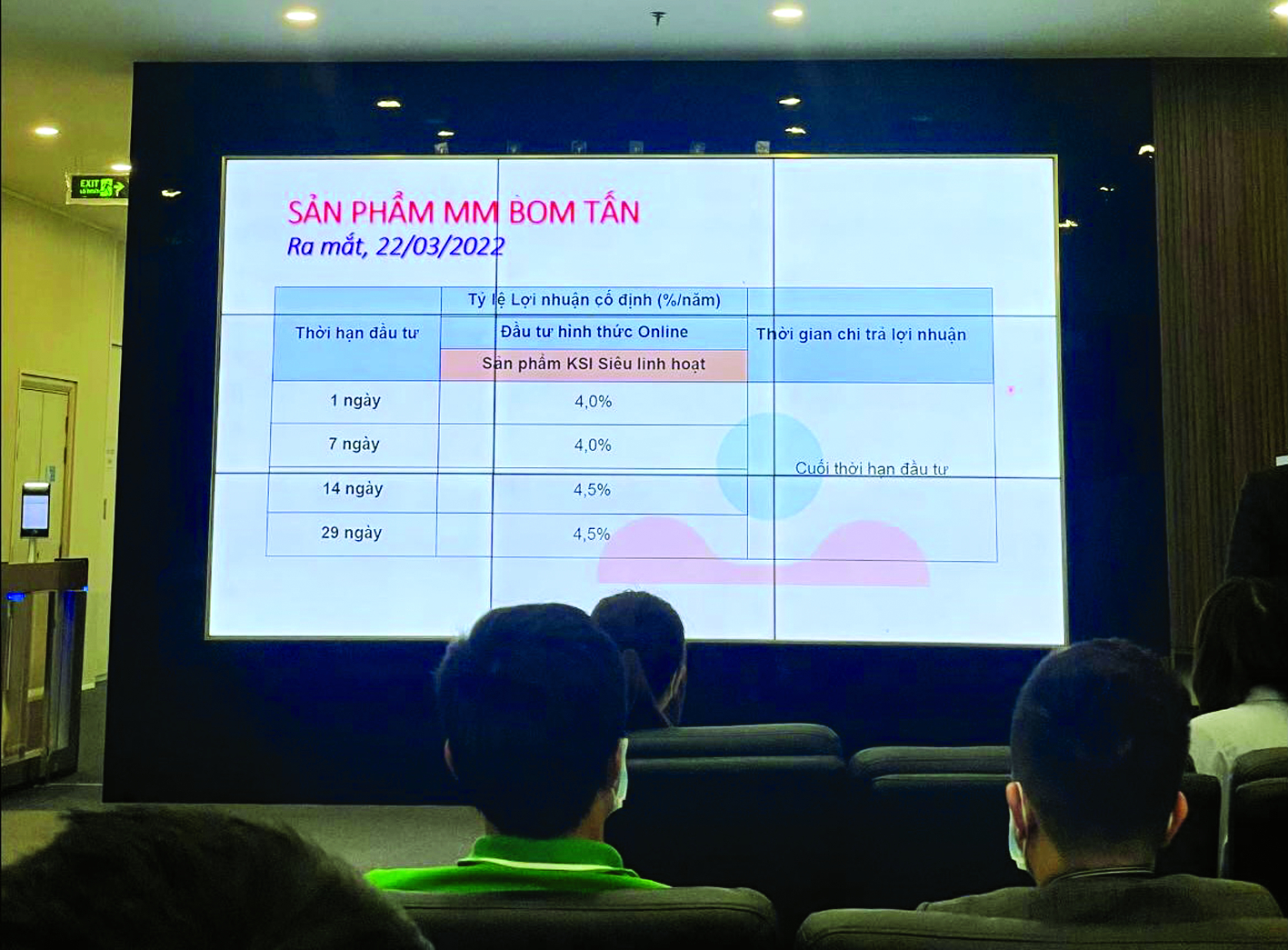

| Bảng lãi suất trái phiếu và các sản phẩm đầu tư của Công ty K. - Ảnh: NĐTCC |

Các nhà đầu tư sở hữu giá trị trái phiếu lớn cũng e ngại việc thanh toán bằng bất động sản bởi không nắm được giá trị thật của tài sản bất động sản. Chị N.P.T. (TPHCM) cho biết, chị đầu tư hơn 20 tỉ đồng vào trái phiếu Louis Holdings, hạn thanh toán vào tháng 8/2022 nhưng đến nay, vẫn chưa nhận được tiền. Louis Holdings đã thế chấp lô đất có diện tích 44.587m2 ở tỉnh Bình Thuận cho Ngân hàng SHB làm tài sản đảm bảo, được định giá gần 665 tỉ đồng. Hợp đồng có đề cập các phương án xử lý tài sản đảm bảo để trả nợ cho các nhà đầu tư, gồm: để cho Louis Holdings đại diện bán lô đất, SHB đứng ra bán hoặc nhà đầu tư nhận lô đất này rồi tự thỏa thuận.

“Nhiều nhà đầu tư tìm hiểu và nghi ngờ lô đất này bị “thổi giá”, giá thật chỉ trên dưới 200 tỉ đồng, thấp hơn giá trị lô trái phiếu 350 tỉ đồng mà Louis Holdings đã phát hành. Nếu tất cả nhà đầu tư chúng tôi chấp nhận thanh toán trái phiếu bằng lô bất động sản này thì có thể sẽ lỗ nặng” - chị P.T. nói.

Khó phát hành trái phiếu lần sau

Dự thảo Nghị định 65 về phát hành trái phiếu cũng đề xuất phương án thanh toán trái phiếu bằng bất động sản. Theo chuyên gia kinh tế, tiến sĩ Vũ Đình Ánh, khi mua trái phiếu, chấp nhận phương án thanh toán trái phiếu bằng bất động sản hay không là quyền của nhà đầu tư, doanh nghiệp không được ép buộc. Nếu nhà đầu tư chỉ có khoản tiền nhỏ nhưng giá trị bất động sản lớn hơn nhiều thì có thể bù thêm tiền để sở hữu bất động sản hoặc có thể gom nhiều nhà đầu tư để mua chung.

Theo ông, thanh toán trái phiếu bằng bất động sản chỉ là phương án bổ sung. Trong thời điểm này, giá bất động sản đang xuống, nếu nhà đầu tư thấy có lợi thì chọn. Tuy nhiên, khá nhiều sản phẩm bất động sản được mời chào hoán đổi trái phiếu lại là tài sản được hình thành trong tương lai, thậm chí có vấn đề về pháp lý, không đủ điều kiện để bán. Như vậy, thực chất, các doanh nghiệp phát hành trái phiếu đang chuyển đổi cho nhà đầu tư từ rủi ro này sang rủi ro khác. Nhà đầu tư sẽ mất niềm tin và không mua trái phiếu nữa.

Theo chuyên gia tài chính đầu tư, tiến sĩ Lê Đạt Chí, đề xuất cho phép thanh toán trái phiếu bằng bất động sản là chưa sử dụng đúng công cụ huy động vốn trong dân của trái phiếu. Hiện trái phiếu không chỉ phát hành cho một vài cá nhân, nhà đầu tư lớn mà được phân phối lại cho các nhà đầu tư nhỏ lẻ. Nhiều người không muốn gửi tiền vào ngân hàng nên mua trái phiếu, việc đem bất động sản ở dự án nào đó để trả nợ chẳng khác nào ép nhà đầu tư. Đây sẽ là yếu tố có thể triệt tiêu hoạt động huy động vốn từ công cụ này.

Theo ông Lê Đạt Chí, ở nhiều nước trên thế giới, nhà đầu tư hiểu rõ đơn vị phát hành do được 3 tổ chức đứng ra đảm bảo niềm tin, gồm ngân hàng tư vấn bảo lãnh, tổ chức độc lập xếp hạng tín nhiệm, đơn vị độc lập quản lý tài sản đảm bảo. Không có chuyện doanh nghiệp không trả được nợ hoặc có tiền nhưng cố tình không trả nợ rồi lấy tài sản ra chia. Bởi, ai sẽ định giá tài sản này để thanh toán? Nếu giá không đúng thực tế hoặc để doanh nghiệp tự định giá, chẳng khác nào doanh nghiệp chiếm đoạt vốn của nhà đầu tư.

Ông Lê Đạt Chí cho rằng, với thực trạng thị trường trái phiếu như hiện nay, đề xuất này không đúng thời điểm. Điều mà nhà đầu tư đang cần là niềm tin, các định chế đảm bảo niềm tin đó, phải có bảo lãnh, xếp hạng, cơ quan quản lý tài sản đảm bảo. Nếu đề xuất này được chấp thuận, ban hành thành quy định, sẽ làm cho nhà đầu tư thêm mất niềm tin vào thị trường trái phiếu nói chung.

Đề xuất trên chỉ giúp doanh nghiệp giải quyết được các khoản nợ đến hạn, sắp đến hạn, không bị nợ xấu với ngân hàng nhưng lại gây mất niềm tin trong dài hạn. “Cách tốt nhất là doanh nghiệp phát hành trái phiếu nên tự tìm kiếm nhà đầu tư có dòng tiền để tái cấu trúc” - ông Lê Đạt Chí nhận định.

Chuyên gia kinh tế Trần Nguyên Đán - giảng viên Trường đại học Kinh tế TPHCM - cho rằng, dự thảo Nghị định 65 cho phép các công ty có trái phiếu đến hạn được quyền thương lượng trái chủ (bên mua trái phiếu) thanh toán bằng sản phẩm là tài sản khác. Nếu nhà đầu tư không đồng ý thì trái phiếu tiếp tục bị nợ. Lúc này, Chính phủ sẽ can thiệp, cho mượn nợ và nắm quyền kiểm soát doanh nghiệp đó, bán tài sản doanh nghiệp để trả nợ.

Trường hợp nhà đầu tư chấp nhận thanh toán bằng sản phẩm bất động sản sẽ tạo ra tiền lệ rất xấu, không thể hiện được trách nhiệm của người phát hành trái phiếu. Doanh nghiệp bất động sản đòi thanh toán trái phiếu bằng bất động sản, vậy các doanh nghiệp phần mềm, thực phẩm cũng đòi thanh toán trái phiếu bằng sản phẩm của họ thì sao? Điều này là không hợp lý.

“Quy định này (nếu được ban hành) sẽ khiến các công ty bất động sản ép các nhà đầu tư phải nhận sản phẩm bất động sản dở dang, xa xôi, không đủ điều kiện rao bán, sẽ khiến nhà đầu tư mất niềm tin, không dám mua trái phiếu, dẫn đến các doanh nghiệp uy tín cũng khó phát hành trái phiếu. Mượn bằng tiền thì phải trả bằng tiền, mới đúng theo kinh tế thị trường. Chính phủ không nên cho phép thanh toán bằng sản phẩm khác. Các doanh nghiệp có thể bán rẻ các sản phẩm bất động sản rồi thanh toán cho nhà đầu tư, không được ép nhà đầu tư nhận sản phẩm” - ông Trần Nguyên Đán nói.

Doanh nghiệp phải thanh toán gần 700.000 tỉ đồng trái phiếu Theo Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), tổng giá trị trái phiếu đến hạn tính đến hết tháng 1/2023 là gần 17.500 tỉ đồng, tập trung chủ yếu ở nhóm bất động sản (10.500 tỉ đồng, chiếm 60% giá trị trái phiếu đến hạn) và nhóm xây dựng (5.900 tỉ đồng, chiếm 34% giá trị trái phiếu đến hạn). Năm 2022, tổng giá trị trái phiếu được các doanh nghiệp mua lại trước hạn là 210.573 tỉ đồng, tăng 46% so với cùng kỳ năm 2021 nhưng theo đánh giá của VBMA, giai đoạn 2023-2024, áp lực đáo hạn trái phiếu của các doanh nghiệp sẽ lên cực điểm khi số tiền đáo hạn lên gần 700.000 tỉ đồng. |

Bích Trần - Thanh Hoa