PNO - Một kẽ hở trong hoạt động kinh doanh du lịch có thể thúc đẩy các đại lý trong nước chuyển địa chỉ đăng ký kinh doanh ra nước ngoài để trốn thuế.

| Chia sẻ bài viết: |

Trong tháng 11/2025, tổng lượng khách đến TP Cần Thơ tham quan, du lịch ước đạt 583.000 lượt; lũy kế 11 tháng năm 2025...

Anh L.S.K. (TPHCM) hoảng hồn thấy thông tin trên ứng dụng eTax Mobile mình đang có nghĩa vụ thuế ở 2 công ty mà anh chưa từng làm việc hay nghe tên.

“A.I Thực chiến” - cuộc thi về trí tuệ nhân tạo đầu tiên trên sóng truyền hình quốc gia đã sắp đi hết vòng chung khảo.

Tuần lễ Du lịch TPHCM 2025 ghi dấu mốc mới với 168 phường, xã và đặc khu tham gia nhằm hưởng ứng, lan tỏa không khí rộn ràng lễ hội cuối năm.

TPHCM cần tập trung vào các lĩnh vực mũi nhọn như du lịch y tế, thời trang bền vững, ẩm thực đặc sắc... để khai thác tiềm năng văn hóa bản địa.

TPHCM sẽ ưu tiên, tăng cường thực phẩm trong "Chuỗi thực phẩm an toàn", VietGap, GalobalGap... ở hệ thống trường học, cơ sở du lịch.

Đến nay, khi ghi nhận tình trạng thiếu hụt lương thực tại nhiều khu vực ngập sâu sau lũ, Acecook Việt Nam đã hỗ trợ thêm 150.000 sản phẩm mì ăn liền.

TPHCM mong muốn duy trì giải, để cứ đến tháng 11, 12 hàng năm là khách nghĩ ngay đến việc đặt tour đến thành phố chúng ta để tham gia giải chạy.

Nhật Bản mới tự cung khoảng 45% nhu cầu thực phẩm, số còn lại phải nhập khẩu, nhưng nông sản Việt Nam vẫn chưa tiếp cận được vì nhiều lý do.

Các nhà bán lẻ ngoài tăng lượng hàng dự trữ từ sớm còn liên tiếp mở thêm mạng lưới để đón đầu xu hướng mua sắm cuối năm của người tiêu dùng.

Không khí lễ hội cuối năm càng thêm rộn ràng khi gia đình Vietjet chào đón thêm “thành viên mới” - tàu bay A321neo ACF mang số hiệu VN-A580...

Ngày 3/12, Ngân hàng Agribank và Cục Thuế tổ chức Lễ ký kết hợp tác đồng hành hỗ trợ hộ kinh doanh chuyển đổi từ thuế khoán sang thuế kê khai.

Nhận được lời mời kết bạn qua Zalo, thấy ảnh đại diện là người quen, chị Thúy An (phường An Lạc, TPHCM) trò chuyện và suýt bị lừa chuyển tiền.

Chiều ngày 4/12, Liên bộ Công Thương - Tài chính đã công bố điều chỉnh giá xăng dầu theo hướng tăng với xăng và tiếp tục giảm với dầu.

Phú Quốc (An Giang) đứng đầu danh sách điểm đến nội địa được tìm kiếm nhiều nhất, tăng 86% so với cùng kỳ năm trước.

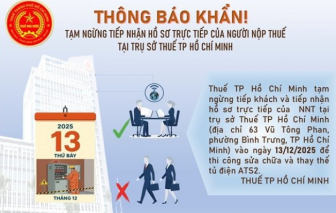

Ngày 4/12, thuế TPHCM thông tin, hoạt động tiếp nhận hồ sơ trực tiếp tại trụ sở chính Cục Thuế TPHCM sẽ tạm ngừng vào ngày thứ Sáu, 13/12.

Lễ hội Ngày của Phở 2025 quy tụ hơn 30 thương hiệu phở nổi tiếng, dự kiến phục vụ 20.000 tô phở cho hàng chục ngàn thực khách tại trung tâm TPHCM.

Do chịu sức ép kép từ thị trường thế giới, xuất khẩu gạo của Việt Nam trong 11 tháng đầu năm nay sụt giảm mạnh cả về sản lượng và giá trị.